W poniedziałek, 3 lipca 2023, pierwsze banki udostępniły klientom możliwość składania wniosków o kredyty mieszkaniowe w ramach rządowego programu Bezpieczny kredyt 2 proc. I choć warunków dochodowych nie ma, to pojawia się szereg niuansów, które warto znać – o czym poinformował serwis Businessinsider.com.pl

Od dzisiaj tj. 3 lipca klienci pierwszych banków mogą wnioskować o hipotekę w ramach rządowego programu Bezpieczny Kredyt 2 proc. (BK2). Wnioski będzie można składać w PKO BP, Pekao i VeloBanku. W kolejnych dniach dołączyć będą mogli także klienci zrzeszających banków spółdzielczych (SGB i BPS). Później ofertę wprowadzą jeszcze m.in. Alior, Bank Ochrony Środowiska oraz Santander i mBank. Wprawdzie niektóre instytucje (takie jak BNP Paribas, Millennium i ING Bank Śląski) wskazywały, że jeszcze zastanawiają się nad przystąpieniem, to według słów ministra Waldemara Budy do końca roku w zasadzie wszystkie banki, które dziś oferują kredyty mieszkaniowe, wejdą w ten program – podano w serwisie.

BK2 to program, w którym rząd będzie dopłacał do rat kapitałowo-odsetkowych przez pierwsze 10 lat. Klienci biorący w nim udział będą mieli dzięki temu niższe oprocentowanie niż w standardowym kredycie. Z oferty mogą skorzystać osoby przed 45. rokiem życia. Jeśli kredyt udzielany jest obojgu osobom prowadzącym gospodarstwo domowe, warunek wieku będzie musiała spełnić przynajmniej jedna z nich. Kredyt może być udzielony na pierwsze mieszkanie. Przepisy nie pozwalają z tańszego kredytu skorzystać małżeństwu, jeżeli jeden z małżonków w przeszłości posiadał mieszkanie. Ewentualny brak wkładu własnego można ubezpieczyć w Banku Gospodarstwa Krajowego – wskazano w informacji.

Minimalny okres kredytowania wynosi 15 lat. Teoretycznie kredyt można nadpłacić w dowolnym momencie, ale jeśli klient zrobi to w pierwszych trzech latach, utraci dopłaty do rat. Od tego są wyjątki: spłata dotyczyła części objętej gwarancją, łączna wysokość spłaty i wniesionego wkładu własnego nie przekroczyła 200 tys. zł albo łączna wysokość spłaty i zapłaconej przez kredytobiorcę raty tego kredytu nie przekroczyła w danym miesiącu kwoty pierwszej, pomniejszonej o dopłatę raty tego kredytu – czytamy w wyjaśnieniu.

Jednym z kluczowych założeń programu BK2 było zwiększenie dostępności kredytów mieszkaniowych, która gwałtownie spadła wskutek wzrostu stóp procentowych i wynikającego z tego spadku zdolności kredytowej. Sytuacja dzięki dopłatom do rat i uwzględnieniu stałej stopy powinna się jednak znacząco poprawić – stwierdzono w treści.

Wprawdzie w nazwie programu pojawia się "kredyt na 2 proc.", ale to nie do końca oznacza, że taka właśnie będzie stawka. Załóżmy, że średnie oprocentowanie nowych, "zwykłych" kredytów mieszkaniowych na rynku to 8 proc. W takim przypadku, biorąc pod uwagę specjalny wskaźnik obliczany przez Bank Gospodarstwa Krajowego (organizuje program), czyli średnie oprocentowanie na rynku pomnożone przez 90 proc. (wynik to 7,2 proc.), dopłata w skali roku wyniesie 5,2 proc. (wskaźnik Bank Gospodarstwa Krajowego pomniejszony o 2 pkt proc.) - czytamy.

To oznacza, że klient wprawdzie będzie miał oprocentowanie wynoszące 8 proc., ale będzie płacił ratę na takim poziomie, jakby jego oprocentowanie wynosiło 2,8 proc. (8 proc. pomniejszone o 5,2 pkt proc.). To ogromna ulga, dająca szansę na wzrost zdolności kredytowej. Niektóre banki wskazują jednak, że nie będą naliczać prowizji i opłat, więc faktycznie ich klienci będą mogli liczyć na kredyt oprocentowany na 2 proc. w pierwszej dekadzie obowiązywania umowy – wyjaśniono w treści.

Jak napisano dalej w artykule - dzięki zmianom w prawie banki mają otwartą drogę, aby uwzględnić pozytywne cechy programu BK2 przy liczeniu zdolności. To przede wszystkim niskie oprocentowanie przez 10 lat (dopłaty do rat finansowane przez państwo) i stałe oprocentowanie kredytu (ustalane raz na pięć lat).

Eksperci Lendi szacują, że zdolność powinna być tutaj wyższa o ok. 30 proc. wobec obecnych, rynkowych wartości. Zatem możemy wstępnie przyjąć, że singiel korzystający z programu BK2 (miesięczny dochód 5,5 tys. zł netto) mógłby uzyskać zdolność rzędu 410 tys. zł, bezdzietne małżeństwo (miesięczny dochód 9 tys. zł netto) 688 tys. zł, małżeństwo z dzieckiem (miesięczny dochód 10 tys. zł netto) 735 tys. zł, a z dwójką (miesięczny dochód 12,5 tys. zł netto) już ponad 910 tys. zł. To maksymalnie optymistyczne założenia, w praktyce może się okazać, że zdolność aż tak wielka nie będzie, bo banki muszą uwzględnić ryzyko związane np. z zakończeniem dopłat (gdy klient złamie warunki programu lub podał niezgodne ze stanem faktycznym deklaracje) – wskazano dalej.

Serwis na przykładzie zaprezentował symulacyjne wyliczenie, jakie mogą być raty w programie BK2 Obecnie dla średniej kwoty wnioskowanego kredytu hipotecznego wartego około 380 tys. zł o standardowym okresie spłaty 30 lat, miesięczna rata wynosi około 3734 zł. To pierwsza rata dla kredytu z malejącą ratą.

— W ramach programu BK2 miesięczna rata wyniesie około 1956 zł, co oznacza obniżkę o 1777 zł w porównaniu do standardowego kredytu — wyliczył Piotr Borkowski z Lendi.

Do obliczenia wysokości rat przyjął oprocentowanie rynkowe o stałej stopie procentowej 8,5 proc. przez pierwsze 10 lat (kredyt zaciągany jest na 30 lat). Na przykład singiel, zaciągający standardowy kredyt na 300 tys. zł, musiałby płacić pierwszą ratę w wysokości około 2950 zł, ale dzięki dopłatom w ramach programu BK2 byłoby to tylko 1545 zł. W przypadku pary i hipoteki opiewającej na 600 tys. zł standardowa rata wynosiłaby 5900 zł, z programem zaś tylko 3090 zł. Te przykłady pokazują, że w optymistycznym scenariuszu raty będą niższe o blisko 50 proc. niż w typowym kredycie bez dopłat – stwierdzono w konkluzji.

Ten program mieszkaniowy różni się od poprzednich tym, że nie ma w nim limitów dochodów dla potencjalnych beneficjentów. Mogą więc z niego skorzystać także osoby zamożne. Przepisy narzucają jednak maksymalną kwotę kredytu - podano.

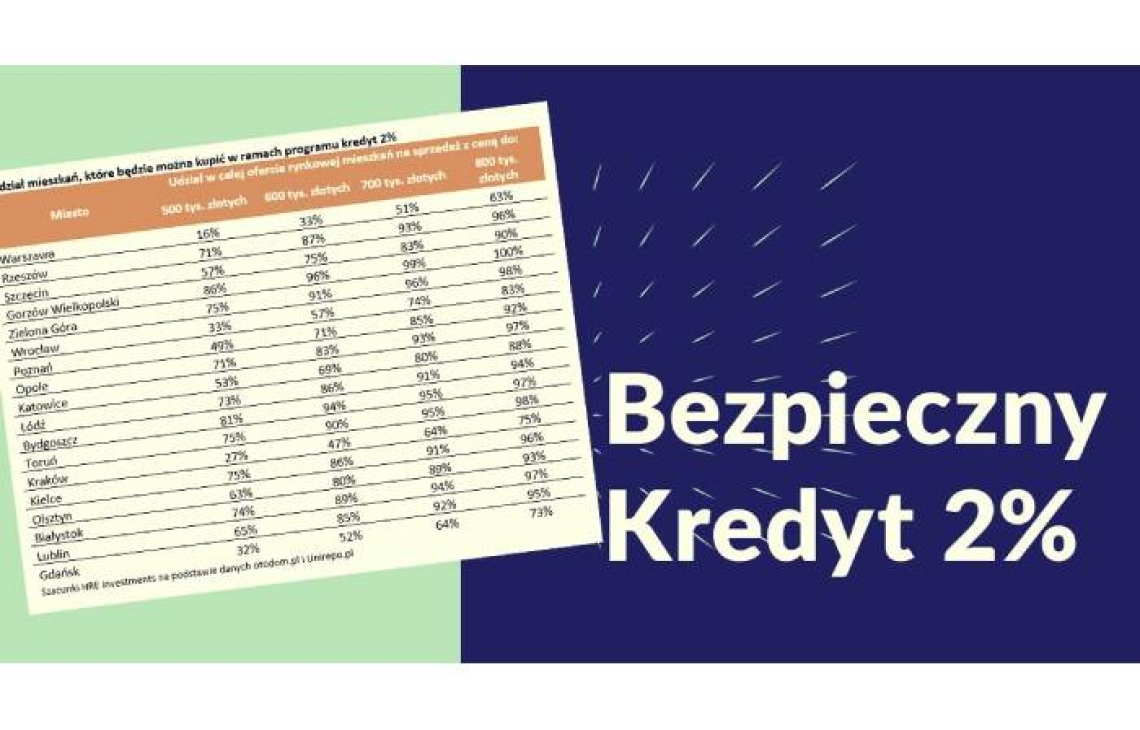

Dopłatami zostaną objęte kredyty na maksymalnie 500 tys. zł dla singla lub 600 tys. zł dla małżeństwa oraz pary lub singla z dzieckiem. W przypadku tego programu nie obowiązuje limit ceny za jeden metr kwadratowy nabywanej nieruchomości, nie ma też ograniczonej puli pieniędzy przeznaczonych na dopłaty. Przyjmowanie wniosków potrwa do końca 2027 r. – napisano.

Ograniczono też maksymalny wkład własny do 200 tys. zł, co oznacza, że finansowana może być nieruchomość o wartości maksymalnie 700 tys. zł w przypadku singla i 800 tys. zł dla pary lub singla z dzieckiem. To z kolei – biorąc pod uwagę wysokie ceny lokali w największych miastach – ogranicza wielkość mieszkania, które beneficjenci programu BK2 będą mogli kupić. Na przykład w Warszawie średnia cena za jeden metr kwadratowy to około 14 tys. zł, więc 700 tys. zł wystarczy na 50 m kw. Dla singla czy bezdzietnej pary to w sam raz, ale dla rodziny z dziećmi już mało – stwierdzono w treści.

Sposób na przyciągnięcie klientów mają deweloperzy, którzy w ostatnich dwóch latach borykali się z niższym popytem ze względu na gorszą dostępność kredytów. Aby zmieścić się w limicie kredytu, proponują, żeby część ceny mieszkania wrzucić do kosztów wykończenia lokalu. To pozwoli klientowi skorzystać z programu BK2, a deweloperowi sprzedać mu mieszkanie (do czego by nie doszło, gdyby nie dopłaty do rat) – podano w treści.

Są jednak odstępstwa. Przepisy jako wkład własny uwzględniają również wartość działki, gdy klient planuje budowę domu. Jak zwraca uwagę Jarosław Sadowski, analityk Expandera, kredytobiorca, którego jedynym wkładem własnym jest działka budowlana, może przekroczyć limit 200 tys. zł wkładu własnego. W takiej sytuacji suma wartości działki i kwoty kredytu może wynieść maksymalnie do 1 mln zł. Jeśli więc ktoś zaciąga kredyt np. na 600 tys. zł, to wartość działki może wynosić do 400 tys. zł. Jeśli jednak wkładem będzie nie tylko działka, ale i gotówka, wtedy obowiązuje standardowy limit wkładu własnego, czyli maksymalnie do 200 tys. zł. – czytamy dalej.

Portal Prawo.pl zwracił uwagę na potencjalne wykorzystywanie przepisów w ramach BK2 i możliwe nadużycia.

— Jeden z nich jest taki, że dwójka singli złoży dwa wnioski kredytowe, a następnie kupią dwa mieszkania. Po wzięciu ślubu do jednego mieszkania będą mogli się wprowadzić, a drugie wynajmą, co powinno pokryć koszty więcej niż jednego z zaciągniętych długów — mówił Bartosz Turek, analityk HRE Investments, w rozmowie z serwisem.

Cytowany przez portal Jarosław Sadowski, ekspert Ekspandera, potwierdza, że przepisy pozwalają na takie działanie. Kupujący nie stracą z tego powodu dopłat. Warunkiem jest jednak to, że nie mogli wcześniej prowadzić wspólnie gospodarstwa domowego. W praktyce jednak trudno będzie sprawdzić, czy tak faktycznie będzie - napisano.

Inny pomysł polega na zbudowaniu zdolności kredytowej dziecku przez rodziców.

— Rodzic, który prowadzi firmę, zatrudniłby dziecko, a ono następnie wystąpiłoby o tani kredyt. Może to być o wiele bardziej opłacalne, aniżeli np. najem mieszkania dla studiującego dziecka — wyjaśnił Bartosz Turek w rozmowie z Prawo.pl

Kłopotem jest także to, że ustawa o BK 2 proc. nie przewiduje mechanizmów kontrolnych. Klienci wnioskujący o dopłaty w ramach BK2 składają deklarację, że spełniają warunki. Trudno sobie wyobrazić, żeby pracownik banku składał wizyty w domu i sprawdzał, kto z kim mieszka, czyli prowadzi gospodarstwo domowe (podobne obawy powstawały przed wprowadzeniem w życie wakacji kredytowych). Banki nie mają takich możliwości operacyjnych, a niektórzy eksperci twierdzą, że także prawnych – napisano.

Bank Gospodarstwa Krajowego, który nadzoruje program, twierdzi, że banki kredytujące mają ustawowe uprawnienie do przeprowadzania kontroli kredytobiorców korzystających z dopłat do BK 2 proc. Będą też umocowane do dochodzenia roszczeń zwrotów dopłat – wyjaśniono dalej.

Jest też inne ryzyko. Wprawdzie ustawa przewiduje kilkanaście przypadków, kiedy dopłaty wygasają, ale nadzór finansowy przy nowelizacji Rekomendacji S nie określił szczegółowych zasad postępowania banków, gdy z dnia na dzień osoba z preferencyjnie policzoną zdolnością kredytową pod BK 2 proc. będzie musiała spłacać raty na zasadach komercyjnych. A te mogą być blisko dwukrotnie wyższe niż te z dopłatami – stwierdzono w podsumowaniu. (jmk)

Foto: Strefa Inwestorów // Strefainwestorow.pl

Źródło: / Businessinsider.com.pl / Prawo.pl /