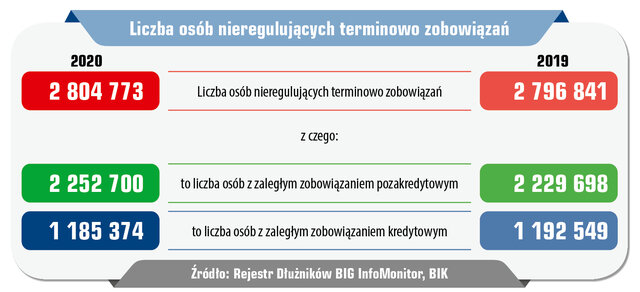

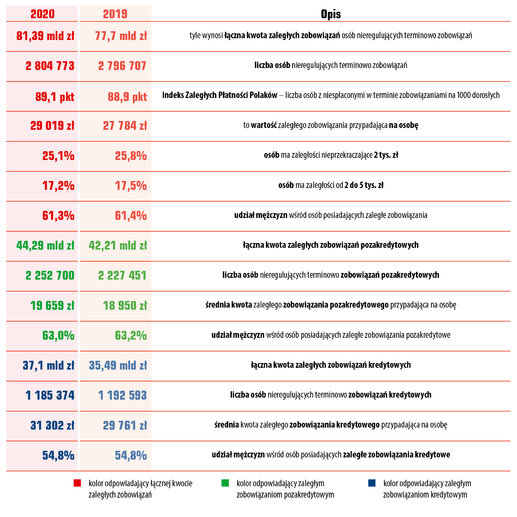

Na koniec minionego roku ponad 2,8 miliona Polek i Polaków nie radziło sobie z terminową spłatą zobowiązań kredytowych i pozakredytowych. Łączna wartość ich zaległych zobowiązań wyniosła prawie 81,4 mld zł.

O ile liczba dłużników zwiększyła się przez rok bardzo nieznacznie, bo o 8,1 tys. (0,3 proc.), to o kwocie zaległości nie można już tego powiedzieć, podwyższyła się bowiem o 3,69 mld zł (4,7 proc.). Jak odbił się Covid-19 na statystykach pokazujących problemy i niesolidność konsumentów m.in. w rozliczeniach z operatorami telekomunikacyjnymi, bankami, firmami pożyczkowymi lub też dostawcami masowych usług czy towarów? Biorąc pod uwagę skalę zniszczeń dokonaną przez pandemię w gospodarce, sytuacja prezentuje się stosunkowo dobrze, niesolidnych dłużników przybyło o ponad 11 tys. mniej niż w 2019 r., a zmiana kwoty zaległości była niemal identyczna jak w roku przed pandemią. Dynamika przyrostu zaległości wyhamowała dzięki zaciskaniu pasa, wakacjom kredytowym i sprzedaży przez wierzycieli portfeli niespłacanych należności.

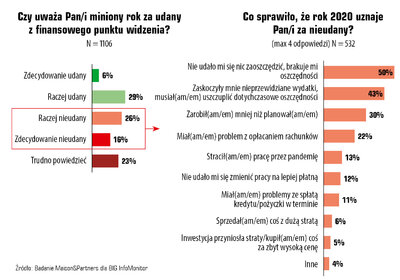

Mimo pandemii, w 2020 r. utrzymała się, obserwowana po raz pierwszy w 2019 r., niższa dynamika przyrostu liczby niesolidnych dłużników, jak i kwoty zaległości. Stało się tak, choć jak wynika z badań zrealizowanych przez Maison&Partners dla Rejestru Dłużników BIG InfoMonitor miniony rok, pod względem finansowym Polacy częściej oceniają źle (42 proc.) niż dobrze (35 proc.). Najwyraźniej negatywne odczucia, a przede wszystkim lęk o przyszłość przełożyły się na wzrost dyscypliny w gospodarowaniu finansami. – W warunkach wzrostu bezrobocia, zamrożenia działalności wielu firm, spadku PKB, w ub.r. w porównaniu do 2019 r. zmalał nieco odsetek osób, którym brakowało pieniędzy na bieżące wydatki i stałe zobowiązania. To najlepiej pokazuje, że zdecydowanie lepiej sprawdzamy się w zarządzaniu budżetami domowymi w warunkach zagrożenia niż gdy jesteśmy przekonani, że wszystko będzie dobrze i z pewnością uda się coś poradzić na piętrzące się wydatki i zobowiązania – mówi Sławomir Grzelczak, prezes BIG InfoMonitor. – Należy też jednak podkreślić, że z jednej strony zagrożone były dochody, ale z drugiej, ze względu na ograniczenia wynikające z pandemii, ubyło okazji do wydatków m.in. na wyjazdy, w restauracjach, w miejscach kultury i rozrywki. Upowszechnienie pracy zdalnej przełożyło się też na zmniejszenie zakupów odzieży i obuwia – dodaje.

Z badań na temat oceny przez Polaków ich sytuacji finansowej w minionym roku płynie też jeden ważny wniosek. Przede wszystkim warto mieć oszczędności. Osoby, które oceniły swoja sytuację w 2020 r. jako niekorzystną, najczęściej uzasadniały to faktem, że nie udało im się nic odłożyć (50 proc. wskazań). Z kolei osoby, które okazały się zadowolone ze swoich finansów w minionym roku również mówiły o oszczędnościach, ale już jako o sukcesie (43 proc.).

Część osób powaga sytuacji gospodarczej wręcz skłoniła do większej mobilizacji i poprawy jakości spłaty zobowiązań. Aby nie pogłębiać kłopotów, niektórzy zdecydowali się na uregulowanie całości czy części zgromadzonych wcześniej zaległości. W efekcie, niesolidnych dłużników przybyło niewielu, bo niecałe 8,1 tys. Była to m.in. zasługa dwóch najmłodszych pokoleń 18-24 i 25-34 lata, w których dłużników w minionym roku ubyło łącznie o ponad 25 tys. osób. W efekcie odsetek osób z problemami w spłacie kredytów czy bieżących zobowiązań zwiększył się minimalnie. Nadal oscyluje w granicach 9 proc., co oznacza, że na każde 100 pełnoletnich osób 9 nie daje sobie rady z regulowaniem w terminie rachunków czy rat kredytów lub pożyczek.

Poza większą dyscypliną finansową, popadaniu w tarapaty finansowe zapobiegły wakacje kredytowe, z których w porozumieniu z bankami skorzystało w minionym roku 722 tys. konsumentów. Przełożone przez nich raty dotyczyły kredytów o wartości 82 mld zł. Dodatkowo, ok. 17 tys. osób miało w zeszłym roku również ustawowe wakacje kredytowe.

Nie bez znaczenia dla statystyk opóźnionych płatności był też fakt, że część długów swoich klientów zarówno banki jak i przedsiębiorstwa niefinansowe sprzedały do firm windykacyjnych i funduszy sekurytyzacyjnych. Tylko jeden z czołowych graczy na rynku windykacyjnym poinformował o zakupie w 2020 r. portfeli o nominalnej wartości 3,2 mld zł. Nie zawsze dłużnicy, którzy właśnie z tego powodu znikają z bazy BIK, jako opóźniający spłatę kredytów, czy też są skreślani przez dotychczasowego wierzyciela z Rejestru Dłużników BIG InfoMonitor, są do BIG ponownie zgłaszani.

Powiększają się przeciętne zaległości

Pogłębił się trend z poprzednich lat, liczba osób z zaległościami rośnie wolniej niż sama kwota zaległości, co oznacza, że niesolidni dłużnicy wpadają w kłopoty na coraz wyższe sumy. Średnia wartość przeterminowanych zobowiązań w ub.r. wzrosła z 26 632 zł do 27 784 zł (o 4,3 proc.). Kumulowanie nieopłaconych rachunków czy rat kredytów i pożyczek prowadzi do kłopotów, z których niełatwo się wydobyć.

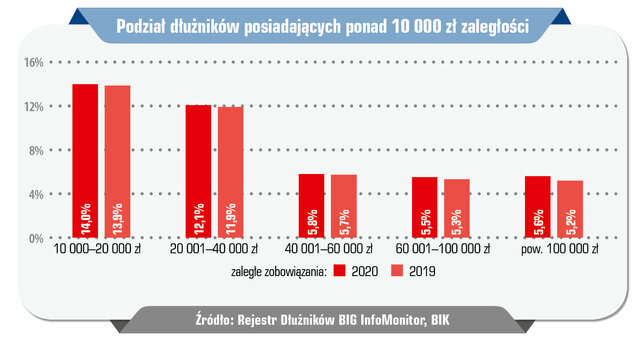

Przybywa głównie osób z długami wynoszącymi co najmniej 10 tys. zł. W ostatnim roku udział takich właśnie niesolidnych dłużników zwiększył się o ponad 70 tys. osób do 1,2 mln. Stanowią oni już 42 proc. ogólnej liczby niesolidnych dłużników widocznych w BIG InfoMonitor i BIK, wobec 40 proc. przed rokiem. Zaległości przekraczające 100 tys. zł ma pawie 157 tys. osób, czyli 5,7 proc.

Na sumę 81,39 mld zł zaległości prezentowanych w Raporcie InfoDług, w większym stopniu składają się zobowiązania pozakredytowe – 44,29 mld zł (54 proc.) niż kredytowe – 37,1 mld zł (46 proc.). Za kwotą 44,29 mld zł niespłaconych przez osoby fizyczne zobowiązań, zgłoszonych do Rejestru Dłużników BIG InfoMonitor, stoi 2 252 700 osób, o 25 249 więcej niż przed rokiem. Natomiast widoczne w BIK opóźnione o co najmniej 30 dni raty kredytów o wartości min. 200 zł ma na koniec 2020 r. 1 185 374 osób, czyli o 7219 mniej niż rok wcześniej.

W BIG InfoMonitor zapytano o ponad 7 mln osób

W zeszłym roku BIG InfoMonitor dostarczył sprawdzającym swoich klientów raporty weryfikujące wiarygodność płatniczą ponad 7 mln konsumentów, czyli 22 proc. dorosłej populacji. Pozwala to rejestrowi ostrzegać przed niesolidnymi dłużnikami i utrudniać im zaciąganie kolejnych zobowiązań.

Fakt, że część osób posiada jednocześnie zaległości kredytowe, jak i pozakredytowe, powoduje, że łączna liczba niesolidnych dłużników nie jest prostą sumą dłużników z baz BIK i BIG InfoMonitor i wynosi obecnie 2 804 773 osób. 633 321 dłużników ma jednocześnie kłopoty z regulowaniem rat kredytów, pożyczek i bieżących płatności. Odsetek takich osób podwyższył się przez rok z 22,3 proc. do 22,6 proc.

Indeks Zaległych Płatności Polaków najwyższy w Polsce Zachodniej i Północnej

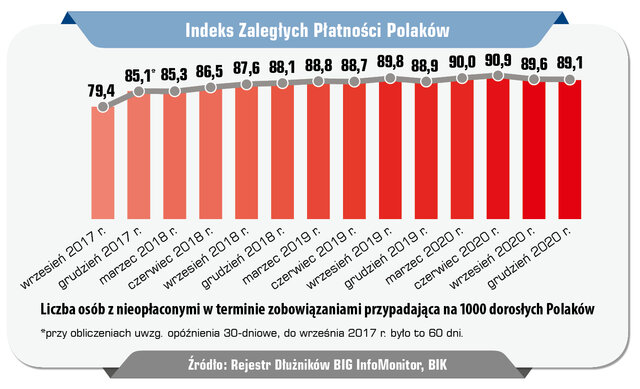

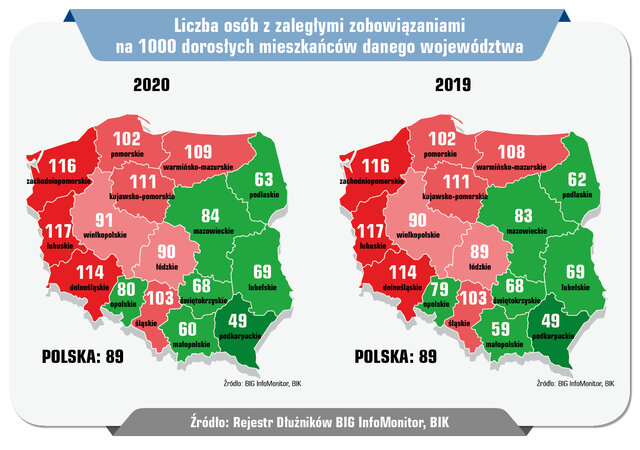

Większa liczba osób opóźniających płatności rachunków i kredytów przyniosła wzrost Indeksu Zaległych Płatności Polaków. Wskaźnik pokazujący, ile osób na tysiąc dorosłych Polaków ma problemy z terminowym regulowaniem zobowiązań, podniósł się nieznacznie, z 88,9 pkt do 89,1 pkt. Oznacza to, że na 1000 dorosłych Polaków 89 ma problemy finansowe. Zaokrąglając te statystyki, widać, że płatności różnego rodzaju opóźnia niemal 9 na 100 osób. Udział niesolidnych płatników w populacji poszczególnych regionów podkreśla utrzymujące się zróżnicowanie moralności płatniczej w zależności od miejsca zamieszkania. Największy odsetek osób z problemami finansowymi utrzymuje się wśród mieszkańców Polski Zachodniej i Północnej. W woj. lubuskim jest to np. 117 osób na 1000 dorosłych mieszkańców, w zachodniopomorskim 116, a w dolnośląskim 114 osób. Na drugim krańcu skali są woj. podkarpackie, małopolskie i podlaskie, gdzie na każde 1000 dorosłych mieszkańców nie płaci na czas swoich zobowiązań od 49 do 63 osób, czyli około dwukrotnie mniej niż w regionach, gdzie wygląda to najgorzej.

W 2020 r. udział osób nieradzących sobie z finansami zwiększył się w siedmiu województwach: warmińsko-mazurskim, wielkopolskim, łódzkim, mazowieckim, opolskim, podlaskim oraz małopolskim.

Mazowsze i Śląsk na czele

Jeśli chodzi o udział niesolidnych dłużników w dorosłej populacji, to Mazowsze nie wypada najgorzej, bo z wynikiem 84 osób na 1000, znajduje się na 10. pozycji wśród 16 województw. Jednak to na Mazowszu najbardziej powiększyła się kwota zaległości w porównaniu z innymi regionami – o niemal 6 proc., przy średniej dla kraju poniżej 5 proc. Tym samym Mazowsze zachowało najwyższy przeterminowany dług wśród wszystkich województw – powyżej 14,6 mld zł.

Największą liczbę niesolidnych dłużników ma natomiast drugie pod względem liczby mieszkańców województwo w kraju – Śląsk. Choć w minionym roku liczba śląskich niesolidnych dłużników nieznacznie się obniżyła do 386,9 tys. osób, region zachował pozycję lidera. Śląsk od 2018 r. znajduje się w grupie siedmiu regionów, w których co najmniej co dziesiąty dorosły mieszkaniec ma przeterminowane płatności.

Kłopoty mają głównie mężczyźni po 35. roku życia

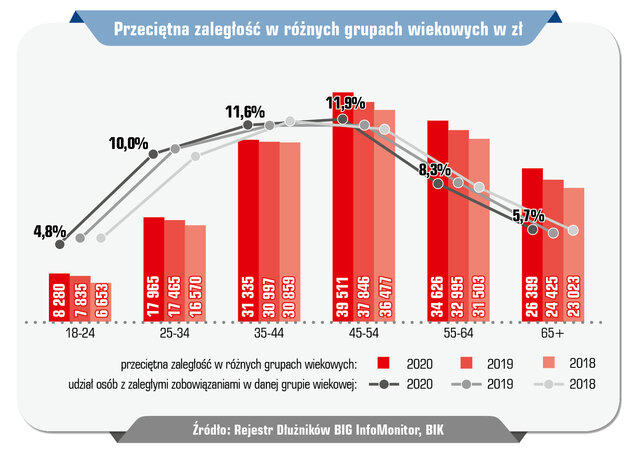

Jeśli chodzi o wiek niepłacących zobowiązań, to podobnie jak rok wcześniej, największe prawdopodobieństwo spotkania niesolidnego płatnika występuje wśród 35-44 latków oraz 45-54 latków. Problemy ma niemal co ósma osoba w tym wieku. Do nich też należy ponad 55 proc. z 81,39 mld zł zaległości wszystkich niesolidnych dłużników.

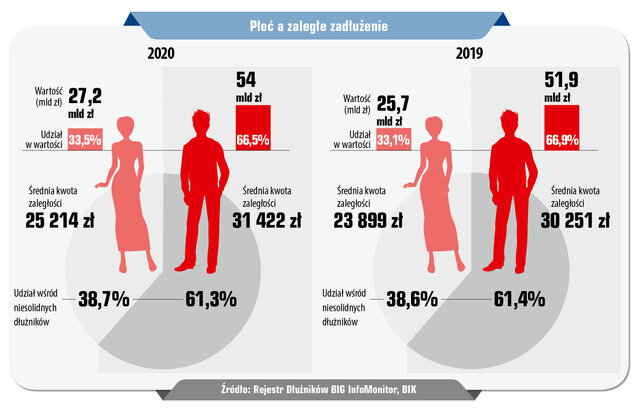

Jeśli chodzi o płeć niesolidnych dłużników to na 10 przypada sześciu mężczyzn i cztery kobiety. W przypadku udziału w kwocie zaległości, reprezentacja pań jest jeszcze niższa – 33,5 proc. Przeciętna zaległość kobiety wynosi bowiem 25 214 zł wobec 31 422 zł mężczyzny. W pierwszej 10. najbardziej zadłużonych osób w kraju, tak jak wcześniej są tylko dwie panie.

Na koniec grudnia 2020 r. łączna kwota zaległych zobowiązań kredytowych i pozakredytowych Polaków, odnotowanych w Rejestrze Dłużników BIG InfoMonitor oraz bazie Biura Informacji Kredytowej wyniosła 81,39 mld zł. W ciągu roku przyrosła o prawie 3,69 mld zł (4,7 proc.), w 2019 wzrost był porównywalny (o 3,73 mld zł), podczas gdy w 2018 r. niemal dwukrotnie wyższy.

Polacy nie radzą sobie ze spłatą bieżących rachunków częściej niż z regulowaniem rat kredytów. Stąd przez rok suma przeterminowanych zobowiązań zgłoszonych do BIG InfoMonitor zwiększyła się o 4,9 proc. (2,1 mld zł), są to przede wszystkim nieuregulowane rachunki za usługi telekomunikacyjne, telewizję kablową, prąd, gaz, czynsz, alimenty, grzywny, koszty sądowe, opłaty karne za jazdę bez biletu i opóźnione raty pożyczek, a także długi windykowane przez firmy windykacyjne. W sumie na koniec ubiegłego roku wyniosły prawie 44,3 mld zł. W przypadku zaległości kredytowych odnotowano wolniejsze tempo wzrostu, zresztą już dwa lata z rzędu – o 4,5 proc. (ponad 1,6 mld zł). Na koniec 2020 r. opóźnienia co najmniej 30-dniowe w spłacie kredytów wyniosły ponad 37,1 mld zł.

Liczba osób nie radzących sobie z terminową spłatą zobowiązań kredytowych oraz pozakredytowych przekroczyła na koniec 2020 r. 2,8 mln. W ciągu roku przybyło 8 066 niesolidnych dłużników (o 0,3 proc.), co daje ponad dwukrotnie niższą dynamikę przyrostu niż w poprzednim roku (o 0,7 proc.) i jeszcze niższą niż w 2018, kiedy to wzrost wyniósł 3,5 proc. Wśród 2,8 mln niesolidnych płatników przeważającą część stanowią pozakredytowi, jest ich powyżej 2,2 mln, podczas gdy kredytowych niecałe 1,2 mln, łącznie daje to ponad 3,4 mln osób, ale z uwagi na fakt, że 22,6 proc. z nich ma jednocześnie zaległości pozakredytowe i kredytowe problemy dotyczą 2,8 mln osób. Kłopoty widoczne w obu bazach ma 633,3 tys. osób o 10 tys. więcej niż na koniec 2019 r.

W ciągu minionego roku o 1,1 proc. zwiększyła się tylko liczba dłużników pozakredytowych, przybyło 25 249 osób, które nie radziły sobie ze spłatą codziennych rachunków. To i tak o połowę mniej niż jeszcze rok wcześniej. W przypadku zobowiązań kredytowych liczba osób, które nie radziły sobie ze spłatą rat kredytów spadła o 7219 osób.

Indeks Zaległych Płatności Polaków, czyli wskaźnik pokazujący, ile osób na tysiąc dorosłych Polaków ma problemy z terminowym regulowaniem zobowiązań, podniósł się w ciągu roku o 0,2 p.p. z 88,9 do 89,1 pkt. Oznacza to, że na 1000 dorosłych Polaków 89 ma problemy finansowe. W 2020 roku najwyższa wartość wskaźnika IZPP została odnotowana na koniec II kw., kiedy to prawie 91 osób na 1000 dorosłych mieszkańców miało problemy finansowe.

Średnia kwota zaległego zobowiązania przypadająca na osobę to już 29 019 zł – wzrosła w 2020 r. o 1235 zł (4,4 proc.), czyli podobnie jak rok wcześniej. Zdecydowanie wyższe średnie zaległości mają jednak osoby, które nie radzą sobie z obsługą kredytów – 31 302 zł na osobę (wzrost przez rok o 1541 zł). Przeciętny dług pozakredytowy wynosi natomiast 19 659 zł i jest to o 709 zł więcej niż na koniec grudnia 2019 r.

Przez rok w największym stopniu, bo o 18 proc., wzrosła średnia wartość zaległości wynikających z prawomocnego wyroku sądowego z tytułem wykonawczym – z 8,9 tys. zł do ponad 10,4 tys. zł. Rok wcześniej w tej kategorii liderem wzrostów były długi alimentacyjne (o 40 proc.). Tym razem przeciętna zaległość alimentacyjna podwyższyła się o 3,2 proc., ale i tak jest to spora kwota, bo 41,2 tys. zł. O 9 proc. wzrosły zaległości dłużników wpisywanych do BIG InfoMonitor przez telekomy, znacząco choć podobnie jak w 2019 r. Nieznacznie spadła natomiast (o 13 zł) średnia dla zaległych kar za jazdę bez biletu, wynosi ona obecnie 668 zł.

Nadal utrzymuje się przewaga mężczyzn wśród osób posiadających zaległe zobowiązania kredytowe i pozakredytowe. Ich udział wynosi 61,5% i jest nieznacznie wyższy niż na koniec 2019 r. Mężczyzn ubyło jednak wśród niesolidnych dłużników pozakredytowych, z 63,2 proc. do 63 proc. Na tym samym poziomie co w 2019 r. utrzymuje się natomiast ich odsetek wśród osób posiadających zaległe zobowiązania kredytowe, bo już kolejny rok wynosi 54,8 proc. Średnia kwota zaległych zobowiązań panów wyniosła na koniec grudnia 2020 r. 31 422 zł, a pań 25 214 zł.

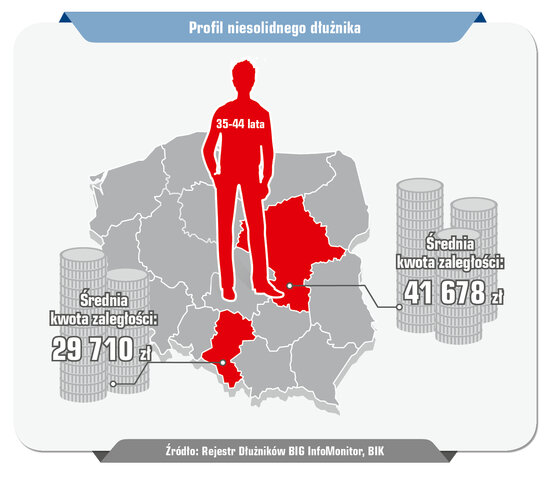

Statystyczny niesolidny dłużnik to mężczyzna między 35. a 44. rokiem życia. Pochodzi ze Śląska lub Mazowsza, stąd wywodzi się prawie jedna trzecia niesolidnych dłużników tej płci. Średnie zaległe zobowiązanie Ślązaka wynosi 29 710 zł i zwiększyło się w ciągu roku o 879 zł, zaś Mazowszanina – 41 678 zł i wzrosło o 1557 zł. Największy udział mężczyzn z problemami w obsłudze bieżących zobowiązań i kredytów widoczny jest natomiast w województwach: lubuskim (kłopoty ma 15 proc. męskiej populacji tego regionu), zachodniopomorskim (14,8 proc.) oraz dolnośląskim (14,7 proc.).

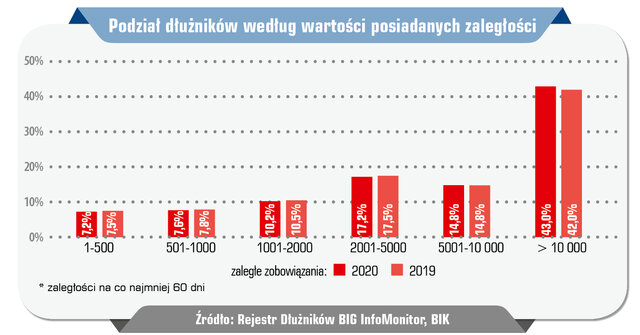

Kolejny rok spada udział osób z mniejszymi zaległościami. Niespłacany dług do 5 tys. zł ma obecnie 42,3 proc. z ponad 2,8 mln niesolidnych dłużników, wobec 43,2 proc. przed rokiem. Na tym samym poziomie co w 2019 r. utrzymuje się udział osób z zaległościami od 5 do 10 tys. zł – wynosi 14,8 proc. Z kolei przybyło osób z zaległościami powyżej 10 tys. zł – z 42 do 43 proc. oraz z przekraczającymi 100 tys. zł z 5,2 proc. do 5,6 proc.

Od kilku lat największa część zaległych zobowiązań Polaków przypadała na osoby w wieku 35-44 lat, tym razem nieznacznie, ale jednak wyprzedziło ich pokolenie 45-55 latków, do których należy teraz 27,7 proc. (22,5 mld zł) z 81,4 mld zł sumy zaległości. W młodszym pokoleniu udział w sumie zaległości obniżył się w porównaniu ze statystykami z grudnia 2019, z 28,5 proc. do 27,6 proc. Podobnie stało się z udziałem w kwocie zaległości 18-24 latków i 25-34 latków. Finansowym wyzwaniom z zeszłego roku najtrudniej było sprostać osobom od 45. roku życia w górę. Przy zwiększonej o 3,7 mld zł do 81,39 mld zł sumie zaległości udział 45-54 latków wzrósł z 27 proc. do 27,7 proc., 55-64 latków pozostał na niezmienionym poziomie (18,6 proc.), a najbardziej podwyższył się w grupie 65+, z 11,5 proc. do 12,4 proc.

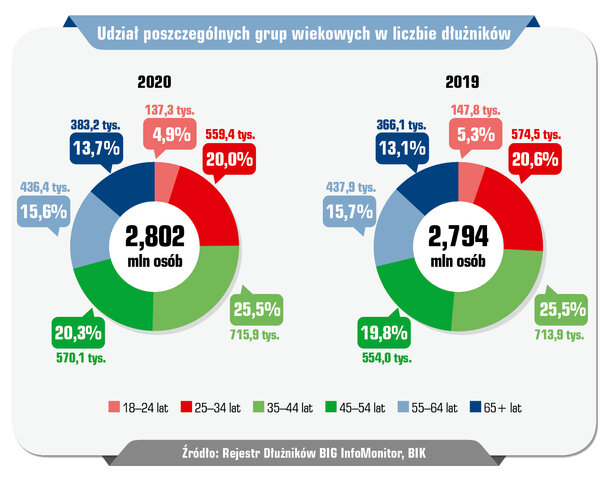

Jeśli chodzi o niesolidnych dłużników, to tak jak wcześniej przeważają 35-44 latkowie. W tym wieku jest co czwarty z ponad 2,8 mln (25,5 proc.). Nieznacznie wzrosła reprezentacja osób od 45 do 54 lat, z 19,8 proc. do 20,3 proc. Bardziej widoczni stali się też dłużnicy w wieku 65+, jest ich w ogólnej liczbie niesolidnych płatników 13,7 proc., podczas gdy przed rokiem było 13,1 proc. Pozostałe grupy wiekowe mają niższą reprezentację niż na koniec 2019 r.

Rekord średniej zaległości – 39 511 zł, należy do osób w wieku między 45. a 54. rokiem życia. Stosunkowo wysokie przeciętne nieopłacone zobowiązania mają również 55-64 latkowie, 34 626 zł. Średnie kwoty zaległych zobowiązań powiększyły się we wszystkich przedziałach wiekowych w porównaniu z danymi z końca 2019 r.

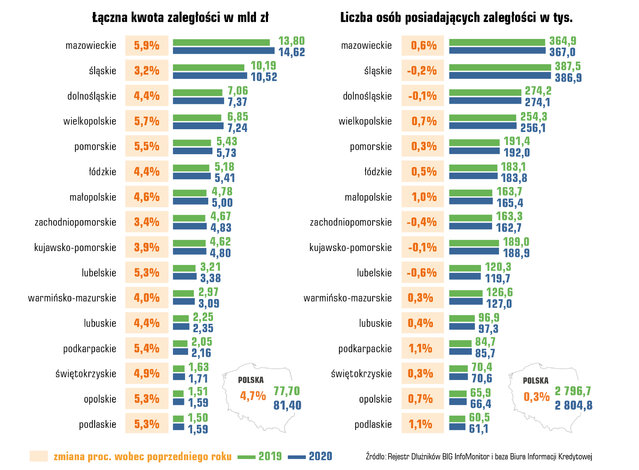

Przez rok zaległe zobowiązania poszły w górę we wszystkich województwach. Najwyższe wzrosty, znacznie powyżej średniej dla kraju, odnotowano w województwach: mazowieckim (o 5,9 proc.), wielkopolskim (o 5,7 proc.), pomorskim (o 5,5 proc.), podkarpackim (o 5,4 proc.), lubelskim, opolskim i podlaskim – po 5,3 proc. oraz świętokrzyskim (4,9 proc.). Najmniej przyrosły zaległości na Śląsku o 3,2 proc. oraz w Zachodniopomorskiem o 3,4 proc.

Nadal rekordowa kwota przypada na Mazowsze, po 2020 r. wynosi już 14,6 mld zł. Na drugiej pozycji uplasowało się woj. śląskie z zaległościami przekraczającymi 10,5 mld zł, a na trzeciej dolnośląskie z kwotą sięgającą prawie 7,4 mld zł. Niewiele mniej zaległych zobowiązań przypada też na Wielkopolskę – ponad 7,2 mld zł.

Najwięcej dłużników zamieszkuje Śląsk – prawie 387 tys. osób, jednak ich liczba, w porównaniu z 2019 rokiem, nieznacznie się zmniejszyła, o 0,2 proc. Poza tym regionem liczba dłużników spadła jeszcze w czterech województwach: o 0,6 proc. w lubelskim, o 0,4 proc. w zachodniopomorskim i po 0,1 proc. w dolnośląskim i kujawsko-pomorskim. Najwyższe wzrosty odnotowano na Podkarpaciu i Podlasiu – po 1,1 proc., a także w Małopolsce – o 1 proc.

Według danych zgromadzonych w Rejestrze Dłużników BIG InfoMonitor i bazie BIK, zachodnia i północna część Polski utrzymuje najwyższy odsetek osób z problemami w obsłudze bieżących płatności i rat kredytów. Najwyższy w kraju udział niesolidnych dłużników w dorosłej populacji mają bowiem województwa lubuskie i zachodniopomorskie. Tuż za nimi są woj. dolnośląskie, kujawsko-pomorskie, warmińsko-mazurskie, śląskie i pomorskie, gdzie liczba dłużników na 1000 dorosłych mieszkańców przekracza 100 osób. W 7 województwach odsetek niesolidnych dłużników przez rok wzrósł, są to: warmińsko-mazurskie, wielkopolskie, łódzkie, mazowieckie, opolskie, podlaskie i małopolskie. W pozostałych od roku utrzymuje się na takim samym poziomie.

W porównaniu z danymi z grudnia 2019 r. średnia zaległość wzrosła w każdym województwie. Najwyższą średnią zaległość na osobę mają mieszkańcy woj. mazowieckiego – 39 829 zł. Druga pod względem wysokości średnia na osobę przypada na woj. małopolskie – 30 239 zł. Na trzeciej pozycji, jeśli chodzi o średnie zaległości, znajdują się osoby z adresem w woj. pomorskim, przeciętnie 29 855 zł. Wysoka średnia zaległość występuje także w województwach zachodniopomorskim – 29 658 zł i łódzkim – 29 439 zł.

Przeciętne przeterminowane zobowiązanie w kraju to obecnie 29 019 zł – jest o 4,4 proc. wyższe niż przed rokiem.

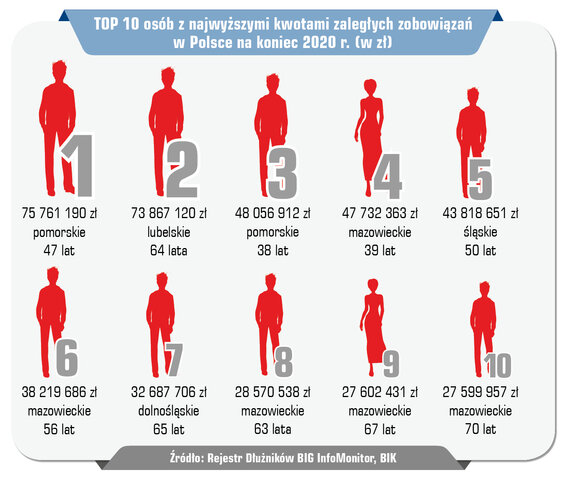

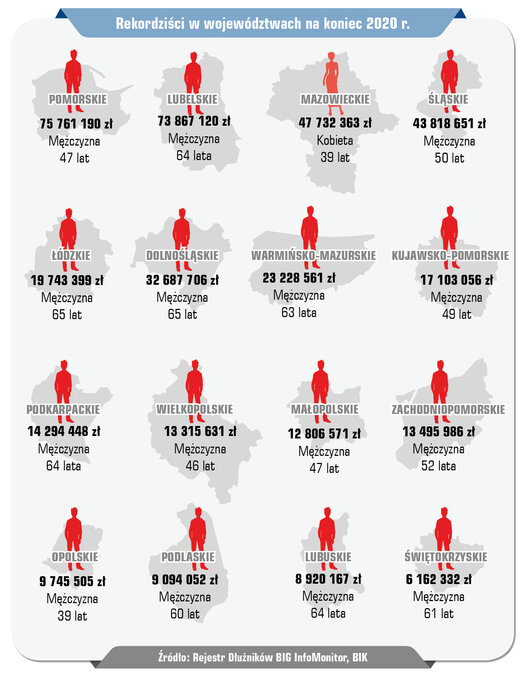

Przez kilka lat niechlubny spis dłużników–rekordzistów otwierał mieszkaniec woj. lubelskiego. Z końcem grudnia 2020 r. zastąpił go 47-letni mieszkaniec Pomorza z zaległością w wysokości prawie 75,8 mln zł. Dług 64-latka z Lubelszczyzny jest niższy o 1,8 mln zł, co plasuje go teraz na drugiej pozycji niechlubnego rankingu. W wyniku zmian, na trzecie miejsce z drugiego zdegradowany został 38-letni rekordzista z Pomorza z zaległymi zobowiązaniami na kwotę ponad 48 mln zł. Na czwartym miejscu znalazła się jedna z dwóch kobiet TOP 10, 39-latka, która ma do oddania 47,7 mln zł zaległości. Pochodzi z Mazowsza tak jak połowa rekordzistów z pierwszej dziesiątki.

Łączna kwota zaległości 10 najbardziej zadłużonych wynosi już prawie 444 mln zł i niewiele ustępuje zaległościom mieszkańców niemałych miast. Np. w Białymstoku 16 tys. niesolidnych płatników ma razem 450 mln zł długów, w Kielcach prawie 15 tys. osób ma do zwrotu 463 mln zł, a w Radomiu ponad 19 tys. osób – 472 mln zł. Długi rekordzistów podwyższyły się przez rok o jedną szóstą, spadła natomiast ich średnia wieku, z niecałych 57 do 56 lat.