Gdyby nie echa przymusowej restrukturyzacji w sektorze bankowym, rynek Catalyst zamknąłby 2023 r. z niemal 100-proc. skutecznością wykupów korporacyjnego długu.

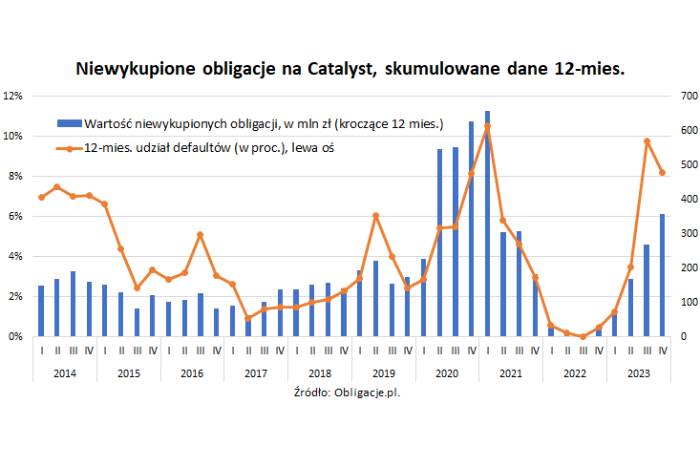

W minionym roku do inwestorów z rynku Catalyst nie wróciło 357,2 mln zł obligacyjnego kapitału, odpowiadające za 8,2 proc. wygasającego w tym czasie długu. Mimo spadku z 9,8 proc. w III kwartale, był to trzeci najgorszy wynik w 11-letniej historii indeksu obliczanego przez Obligacje.pl, za czym stała niemal wyłącznie uruchomiona jeszcze we wrześniu 2022 r. przymusowa restrukturyzacja Getin Noble Banku (umorzono 706 mln zł podporządkowanych obligacji z terminami spłaty do października 2024 r.).

Niewielka zmiany perspektywy poprzez wyłączenie bankowych obligacji pozwala jednak nabrać zupełnie nowego spojrzenia na spłacalność papierów dłużnych przedsiębiorstw. Wśród niebankowych spółek obligacji o wartości 17,2 mln zł w ubiegłym roku nie spłaciło wyłącznie Europejskie Centrum Odszkodowań, które jeszcze w 2022 r. weszło na drogę postępowania sanacyjnego. Skorygowany o dług kredytodawców indeks niewykupionych korporatów z rynku Catalyst wyniósł więc 0,6 proc. w 2023 r., notując drugi najlepszy wynik w historii (w 2022 r. nie odnotowano żadnego defaultu).

Dla szerszego kontekstu warto natomiast odnotować, że skorygowany o banki 10-letni Indeks Default Rate to 3,7 proc. I na razie trudno wyobrazić sobie możliwość powrotu w te okolice, ponieważ z każdym rokiem przybywa regulacji utrudniających emitentom dostęp do finansowania korporacyjnym długiem, co w ogólnym rozrachunku przekłada się na to, że znacznie rzadziej sięgają po niego przedsiębiorstwa o wątpliwej sytuacji kredytowej.

W 2024 r. wygasać będzie około 6,4 mld zł notowanych na Catalyst obligacji.

Foto: Poradnik Inwestora //