Nie było wakacji od upadłości - rekordowa liczba niewypłacalności polskich firm, która niestety nie była zjawiskiem jednorazowym

Wrzesień 2020 r. – Liczba niewypłacalności polskich firm opublikowanych w oficjalnych źródłach (Monitorach Sądowych i Gospodarczych) osiągnęła po 8 miesiącach br. rekordowy poziom – 722 przedsiębiorstw, tj. o 10% więcej niż przed rokiem i najwięcej w obecnej dekadzie. W lipcu i w sierpniu odnotowano z kolei dwa najwyższe odczyty liczby niewypłacalności – odpowiednio 131 i 111.

Niewypłacalność to nie tylko bankructwo. Dostawcy nie otrzymują swoich środków także gdy odbiorca wdraża działanie restrukturyzacyjne. Wstrzymanie egzekucji, zazwyczaj duża, nawet i 50% redukcja zobowiązań oraz dodatkowo rozłożenie spłaty pozostałej części na kilka lat ma ten sam skutek co bankructwo, czyli brak bieżącego wpływu środków na pokrycie zobowiązań u dostawcy, powodujący efekt domina – ich kłopoty z płynnością.

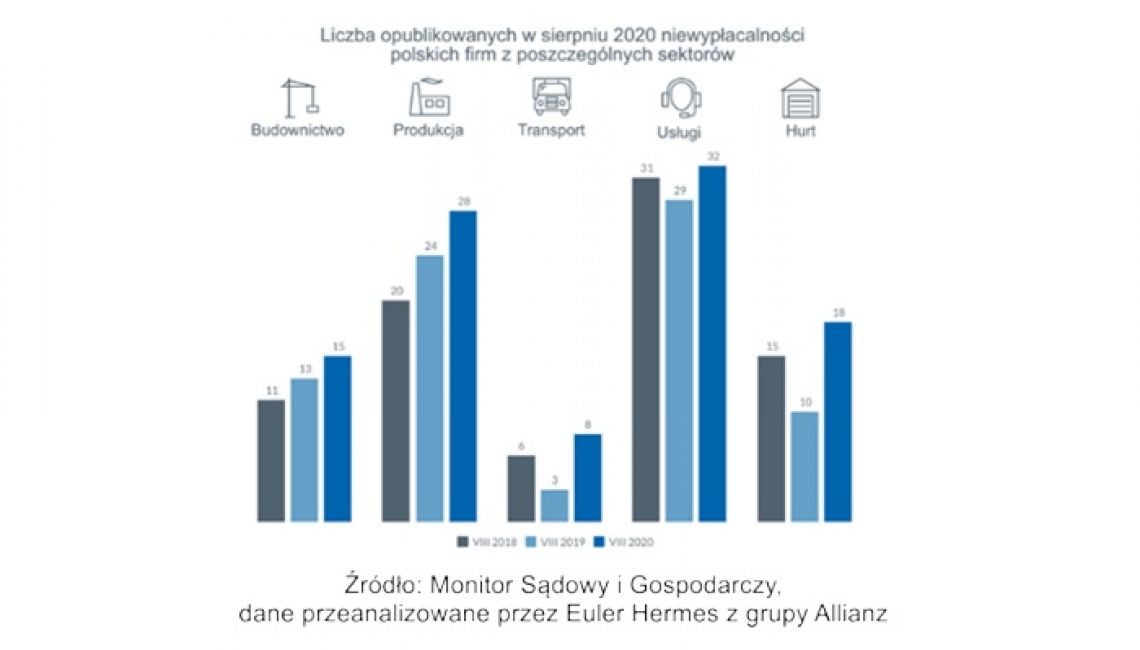

Bezpieczne branże to mit. Wzrost liczby niewypłacalności występuje wprawdzie na różnych etapach, ale we wszystkich branżach.

Lipiec i sierpień – odłożone w czasie orzeczenia i publikacje niewypłacalności, ale także niestety początek trendu stałego wzrostu ich liczby.

Budownictwo i handel – stopniowe zwiększanie się liczby niewypłacalności potwierdza negatywne czynniki koniunktury (m.in. duży obrót handlu, ale przy jednocześnie spadku jego rentowności r/r o połowę!).

Rekordowa w ostatnim dziesięcioleciu (a i od początku millenium) jest także liczba niewypłacalności w przemyśle (196 firm w ciągu pierwszych 8 miesięcy) i w usługach (analogicznie 238 firm).

Ryzyko w podziale na województwa bez większych zaskoczeń – najwyższe wzrosty generalnie w regionach o największej ponadregionalnej, także eksportowej aktywności – m.in. na Dolnym Śląsku, Mazowszu, Śląsku ale też na Warmii i Mazurach czy na Pomorzu Zachodnim.

Euler Hermes zakłada w tym roku 13% wzrost liczby niewypłacalności w Polsce oraz kolejne 10% w przyszłym roku – co razem oznacza 24% wzrost niewypłacalności w porównaniu 2021 do 2019.

W okresie marzec – maj liczba niewypłacalności, pomimo zamknięcia dużej części gospodarki, spadku zamówień i sprzedaży w kraju i za granicą, była mniejsza niż przed rokiem. Głównie z przyczyn formalnych oraz – co również było bardzo istotne – publicznych programów wsparcia przedsiębiorstw. Do firm trafiło wówczas bezpośrednio kilkadziesiąt miliardów złotych na ich konta, plus wsparcie w postaci gwarancji BGK oraz zwolnień i odroczeń ZUS, podatkowych, na utrzymanie miejsc pracy etc. Niestety, po chwilowym zastoju w trakcie lockdownu skala niewypłacalności powróciła ze zdwojoną siłą.

– Środki pomocowe nie były w stanie pokryć wszystkich kosztów stałych, zobowiązań np. kredytowych czy leasingowych – stąd mimo wszystko wiele firm kwalifikowało się do ogłoszenia niewypłacalności czy działań restrukturyzacyjnych, chociażby z powodu braku perspektyw na poprawę w najbliższym czasie – ocenia Tomasz Starus, członek Zarządu Euler Hermes odpowiedzialny za ocenę ryzyka. – Odbicie popytu konsumenckiego nie jest stałe, w niektórych branżach jedynie rekompensujące odłożone zakupy – spada dynamika popytu w kraju i za granicą, co przekłada się m.in. na wyniki przemysłu i sektora usług.

Scenariusz Euler Hermes zakłada w tym roku 13% wzrost liczby niewypłacalności w Polsce (i kolejne 10% w przyszłym roku – co razem da 24% wzrost niewypłacalności w porównaniu 2021 do 2019). Za wzrostem liczby niewypłacalności w Polsce przemawiają liczne czynniki ekonomiczne. Oprócz popytu zwalniającego po początkowym odreagowywaniu także wygaszanie programów pomocowych (i wymóg zwracania części środków czy uregulowania odroczonych zobowiązań), a nawet zapowiedzi nowych obciążeń podatkowych (lub powrotu do starych – m.in. w handlu). Od strony formalnej niewypłacalnościom sprzyjać będzie nowy tryb postępowania restrukturyzacyjnego, nie tylko znacznie uproszczonego, ale także wyjętego de facto spod kontroli sądów.

Ryzyko w podziale na województwa bez większych zaskoczeń, ale…

W przekroju 8 miesięcy od początku roku warto zwrócić uwagę m.in. na widoczny wzrost niewypłacalności w woj. warmińsko-mazurskim – o 13 firm w stosunku do ub. roku. Przekrój sektorowy firm, które formalnie stały się niewypłacalne w województwie był dosyć zróżnicowany, największą grupę stanowili jednak producenci (hodowcy/rolnicy) oraz przetwórcy żywności – 8 niewypłacalnych firm. Charakter regionu sprzyja produkcji rolnej, a popyt na żywność wydawał się gwarantować opłacalność jej produkcji, co jak się okazało nie do końca jest prawdą – popyt nie musi automatycznie oznaczać rentowność obrotu. Niewypłacalność producentów żywności jest zauważalnym problemem także w większości pozostałych województw.

Euler Hermes

W celu uzyskania dodatkowych informacji zapraszamy do odwiedzenia strony internetowej: www.eulerhermes.pl

Przewidujemy ryzyko handlowe i kredytowe już dziś, więc firmy mogą mieć zaufanie do jutra.

Uwaga dotycząca stwierdzeń wybiegających w przyszłość: Stwierdzenia zawarte w niniejszym dokumencie mogą zawierać stwierdzenia dotyczące przyszłych oczekiwań oraz innego rodzaju stwierdzenia wybiegające w przyszłość, oparte na aktualnych opiniach i założeniach kierownictwa firmy, obejmujących znane i nieznane czynniki ryzyka oraz niepewności, które mogą powodować osiągnięcie rzeczywistych wyników, rezultatów lub zdarzeń mogących istotnie odbiegać od tych wyrażonych lub dorozumianych w takich stwierdzeniach. Obok stwierdzeń wybiegających w przyszłość, co wynika z ich kontekstu, wyrazy „może”, „będzie”, „powinno”, „oczekuje”, „planuje”, „zamierza”, „przewiduje”, „uważa”, „szacuje”, „prognozuje”, „potencjalny” lub „kontynuuje” oraz podobne wyrażenia oznaczają stwierdzenia wybiegające w przyszłość. Rzeczywiste wyniki, rezultaty lub zdarzenia mogą w istotnym zakresie odbiegać od przewidywanych w takich stwierdzeniach, między innymi z powodu: (I) ogólnych warunków ekonomicznych, w tym w szczególności warunków ekonomicznych w kluczowych sektorach działalności Grupy Euler Hermes oraz na kluczowych dla niej rynkach, (II) wyników osiąganych na rynkach finansowych, w tym na rynkach rozwijających się, również ze względu na niestabilność i płynność rynku oraz zdarzenia związane z kredytami, (III) częstotliwości oraz zakresu zdarzeń objętych ochroną ubezpieczeniową, w tym zdarzeń powodowanych przez klęski żywiołowe oraz wiążących się ze wzrostem wydatków na likwidację szkód, (IV) poziomu powtarzalności zdarzeń, (V) zakresu niespłacanych kredytów, (VI) poziomu stóp procentowych, (VII) kursów wymiany walut, w tym m.in. kursu wymiany EUR/USD, (VIII) zmian w poziomie konkurencji, (IX) zmian przepisów prawa i regulacji, m.in. dotyczących konwergencji walutowej oraz Europejskiej Unii Walutowej, (X) zmian w zakresie polityk banków centralnych i/lub władz innych krajów, (XI) wpływu przejęć spółek, w tym także kwestii związanych z integracją, (XII) działań restrukturyzacyjnych, oraz (XIII) ogólnych czynników związanych z konkurencją na szczeblu lokalnym, regionalnym, krajowym i/lub globalnym. Wystąpienie wielu z tych czynników może być bardziej prawdopodobne lub mogą one przyjmować bardziej wyraźną postać na skutek działań terrorystycznych i ich konsekwencji. Firma nie ma obowiązku aktualizacji żadnych stwierdzeń wybiegających w przyszłość.